Дюрации и выпуклости в облигациях простыми словами

Недавно мы добавили в скринер дюрации и выпуклость. Доходность теперь вычисляется раз в сутки, а не как было ранее с задержкой до 2 суток.

Дюрация

Дюрация — одна из важнейших метрик облигаций, если инвестор не намерен держать в портфеле облигацию до ее погашения.

Если купонные платежи по облигациям зафиксированы, то риск для инвесторов заключается в колебаниях цены облигации. Цена облигации и процентные ставки связаны обратной зависимостью: если процентные ставки в экономике растут, цена ранее выпущенных облигаций падает, и наоборот. Дюрация помогает учесть все особенности долгового инструмента и примерно оценить риск при изменении ключевой ставки. При повышении ставки цена облигации снижается, и наоборот. Долговые бумаги с высокой дюрацией могут принести более высокую доходность в будущем, если ключевая ставка будет снижаться. С помощью обычной дюрации инвесторы сравнивают похожие облигации и выбирают ту, у которой дюрация меньше. Так можно уменьшить процентный риск.

Дюрация Маколея

Дюрация Маколея показывает, через сколько лет (или доли года) инвестор вернет деньги, которые вложил в облигацию. Она учитывает все будущие платежи — купоны и номинал, а также срок их поступления.

Модифицированная дюрация

Модифицированная дюрация поможет оценить, сколько инвестор может потерять или получить при изменении ставки, если решит продать облигацию до погашения.

То есть с помощью модифицированной дюрации можно оценить, на сколько процентов изменится цена облигации при изменении ключевой ставки, например на 1% годовых. На практике с помощью модифицированной дюрации вычисляют, как изменится цена облигации при изменении рыночных процентных ставок.

Например, доходность облигации к погашению — 10%, а модифицированная дюрация — 2,5. Мы можем определить, как изменится цена облигации при росте рыночных ставок на 2%: −2,5 × 0,02 / 1,10 = −0,045 = −4,5%.

При росте ставок на 2% цена этой облигации снизится на 4,5%.

Выпуклость, или конвекция, облигаций

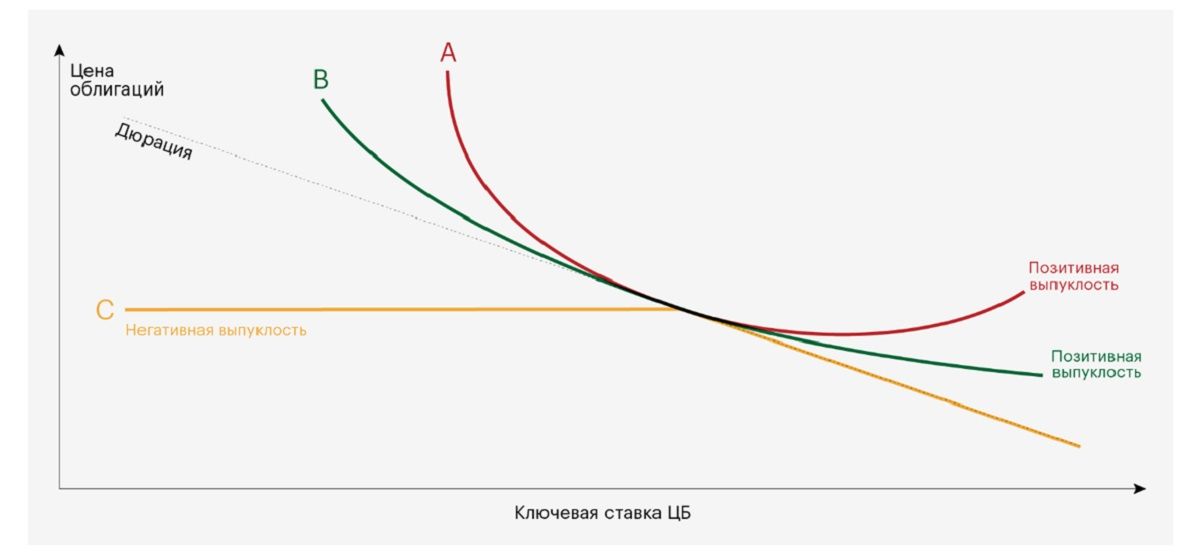

Зависимость цены облигации от ее доходности нелинейная. Выпуклость облигаций бывает позитивной и негативной, а точное значение выпуклости для конкретных облигаций можно посмотреть в нашем скринере.

На графике цена облигации C с негативной выпуклостью — желтая линия — при росте ставки меняется, а при падении ставки остается стабильной. Оценка таких облигаций с помощью дюрации дает очень большую погрешность из-за асимметрии между ценой и доходностью облигации. На графике асимметрия — это расстояние между пунктирной и сплошными линиями, которое увеличивается из-за выпуклости. Поэтому при больших изменениях процентной ставки используют выпуклость.

Управляющие используют выпуклость для оценки инвестиционных портфелей. Частным инвесторам выпуклость может быть полезна, если дюрация облигаций примерно одинаковая.

На рисунке дюрация двух облигаций с позитивной выпуклостью — красная и зеленая линии — одинаковая, но выпуклость облигации А больше, чем у облигации В. При падении ключевой ставки ЦБ цена облигации А вырастет больше, чем цена облигации В. При росте ключевой ставки ЦБ цена облигации А упадет меньше, чем цена облигации В. Таким образом, более выпуклая облигация А выгоднее для инвестора.